こんにちは、カカシです^^

カカシのおはなしでは、30代になってからやっと気づいた豊かに生きるために必要な情報を息子に届けるべく日々発信しています。

投資歴15年で、2019年にはすでに家族が一生困らずに生活できる「経済的自由」を手に入れたIT企業(株式会社テラスカイ)の取締役でもあり、芸人の「厚切りジェイソン」さん。

ジェイソン流のお金の増やし方とは

彼が2021年11月12日出版した

の元に今日からどのように行動すればお金=資産が増えていくのかを簡潔にまとめてみました。

この本自体、非常にわかりやすく簡潔にまとめられていますが、お金の勉強を始めたばかりの人にはすごく取りかかりやすいように丁寧に書かれています。

それぞれの価値観を尊重しながら、「僕はこうして資産を増やしたんだよ。」と優しく教えてくれて、行動しよう!と背中を押してくれる一冊です。

資産運用を始めようとまだ行動できてない人やし始めの人には読んでほしい一冊です。

厚切りジェイソン氏が行った3つの手順で行うだけの簡単な投資方法

彼が本書で話している投資方法は、私自身も行っている方法ですし、誰でも同じように出来、試算を増やせる再現性の高い方法であること間違いないです。

その方法は倹約し、投資し続けて、待つ(売らない)だけです。すでに投資をしている人や勉強をしている人にとっては特段何も驚くことがない内容です。

長期投資家には、当たり前のことを当たり前のように継続してきた彼が成功している理由がよくわかると思います。

1.支出を減らす

最初に支出を減らすが来ているのにはしっかりとした理由があります。基本的には、投資の源泉は収入から生活費を引いたところからしか生まれません。

収入があった分だけ使ってしまうような消費型の人が多い中、生活水準を上げないで、投資の源泉を大きくすることが非常に重要です。

給料を増やすより支出を減らすが簡単に減らせるので、投資の元手を確保しやすいため、投資ができる余裕資金を生むために支出を減らそう!ということです。

2.投資をする

ジェイソン氏の投資手法は本当に単純明快です。インデックスファンドに投資をし続けるだけ。

投資の神様と呼ばれるウォーレンバフェットが100万ドル賭けて話題になった、インデックスファンド対ヘッジファンドのファンドマネージャー(投資のプロ)の総利益の勝負が5年前に決着しています。

結果としては、トータルリターンで3倍の差をつけてインデックスファンドが勝利しています。

彼の本書の中で「投資をしないのは一番のムダ。Opportunity Costだよ」と話しています。要するに選択をしなかったことで、失った価値(=受け取れるはずの利益を失っている)だと。

銀行の利息はないに等しい。そのお金があるなら投資にすぐに回すべきで、使い道としては正しいと考えています。

ここで投資をしている人なら絶対に知っている「72の法則」を例に銀行と投資とどちらがいい選択になるかを熱弁しています。

ここはアメリカと日本の文化の違いなどにも触れていて、定量データを持って投資がいかに資産形成に重要かを教えてくれます。

3.待つ

待つことは、株式投資やFX、仮想通過をやっている人、やったことある人ならすごく難しい時がある事はご存知だと思います。

「暴落時」

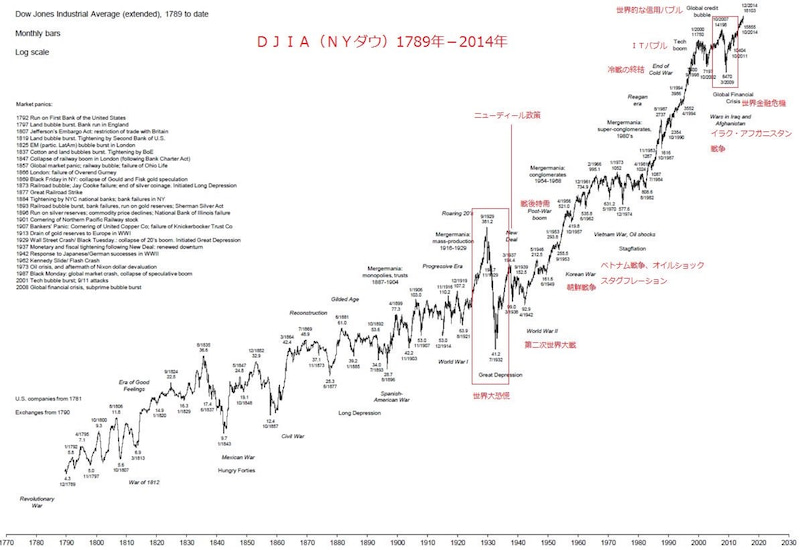

歴史的に暴落は繰り返しており、そのスパン、頻度が早くなっています。歴史的に見れば、暴落は必ず止まり暴落前の株価を越えていきます。

過去230年のNYダウの株価推移のデータです。世界の成長が止まらない限り、この右肩上がりは続くと考えている専門家や投資家がほとんどです。

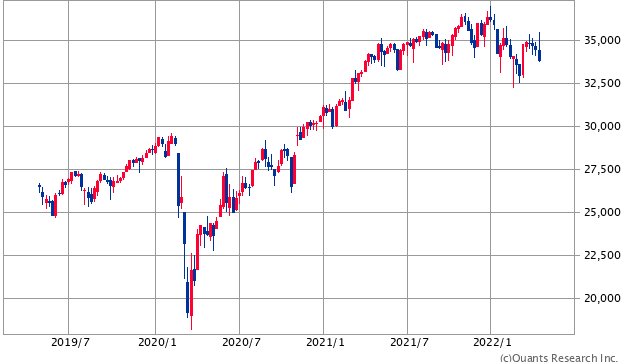

今回のコロナショックも同様に回復しています。

厚切りジェイソンさんは、親がリーマンショックの暴落時に売ってしまい損をしたことを見ていること、過去のデータ等を見て、今回も株価は戻るだろうと資産が目減りしていく中でただ待っていたそうです。

その結果はチャートの通りです。億単位の投資なら家が買えるレベルで増えています。

経済的自由を手に入れて感じたこと

彼は「経済的に自立をしたことで一番感じているのは、安心と自由のフリーパスポートを得たという感じかな」と話しているように、多くの人にある不安や仕事への縛りがほとんど解消されている状態だそうです。

彼は「経済的に自立をしたことで一番感じているのは、安心と自由のフリーパスポートを得たという感じかな」と話しているように、多くの人にある不安や仕事への縛りがほとんど解消されている状態だそうです。

縛りがないことで、選択の自由度、幅が変わったとお話しています。

一般的に経済的自立(自由)は、「株などの収益>生活費」の不等式が成立する人のことを言います。要するに不労所得だけで、生活ができる人です。

様々な投資本やFIREをした人、億万長者の話を聞いたり、見ていますが、厚切りジェイソンさんと同じように自分のやりたい仕事に優先順位をつけてやりたいことをやっています。

選択肢が多くあっても、資産、収入、環境などを理由に断念していることが選べるようになること、嫌なことをやらなくてよくなることは経済的自由がもたらす最も大きな恩恵だと思います。

資産運用の前にやっておくべきこと

マネーリテラシーをつける

一般的には、「お金に関する知識」のことさしますが、ジェイソン氏は、「今、使っているお金は本当のその価値があるのかを判断できる力、知識」のことだと伝えています。

資産形成をする上で非常に大事なのは、投資をすること、支出を見直すこと。これはアメリカであっても日本であっても変わらない、お金持ちになるために必要不可欠な要素です。

収入が入り、支出をし、余ったお金で投資をする。投資をした配当が複利となってさらにお金を生む。やがて複利は元本をも大きく超える金額となって資産形成をする。このお金の周り方について知っておくと1000円の重みがよくわかります。

倹約家になる

本書の中には、収入を増やす方法より簡単で投資の原資が簡単に増える方法として、紹介している節約術を紹介しています。

日々のコーヒーや飲み物、コンビニでの買い物、より安いものを買う、サブスクリプションサービスの見直し、ジムのトレーニングは公共施設で…などの様々な事柄への考え方と節約する方法が記載されています。

リスクを取って収入を増やす

収入を増やす方法は3種類のいずれかを選択する必要がある。

- 年収が上がる企業で転職。

- 現在の企業で昇進する。

- 副業をする

ジェイソン氏は3のタイプで、IT企業の役員として働く傍らで、芸能の仕事を副業で行っている。彼は投資で大きなリスクを取って資産を増やす方法ではなく、人生のリスク=自分の体でリスクを取って収入を増やす方に尽力してきた。

年収の上がる方、給料が多くもらえる方に人生を懸けて努力している。何もしないで同じ場所に留まるのではなく、様々な経験ができるところで働き、副業ができるところ選び、勉強をし、行動し、今のポジションにいる。

彼は決して運で登ってきた人ではなく、リスクを取りながら目的を見失うことなく、進んできた結果FIREできる資産を持っている。

投資の目的を再度確認

資産を増やす目的として投資があるのではなく、資産を増やして何かを成し遂げたいから投資して、資産を増やしたいのだと思います。

例えば、資産5000万円を達成することが目的ではなく、5000万円を貯めて、セミFIREを達成し、自分の好きな仕事だけで生計を立てる。足りない分を資産運用で得た配当や運用益で賄う。といった具合です。

貯めることを目的として持つと、何のために貯めているのかわからなくなってしまいます。

投資の平均期間は、約4年というデータがあります。下図のように過去100年どのタイミングで投資を開始したとしても20年間持ち続ければ必ずプラスになります。

実際、この図を見たことある方は投資初心者で多いと思います。長期投資は20年から25年で必ず負けはなくなると知っていながら投資を辞めてしまうので、是非投資は長期の目線を持って、目標資産に達した後の生活を思い浮かべてから投資を始めてくださいね。

ちなみに投資を辞めてしまう大きな原因の一つは先述した暴落にあります。他にも孤独や生活レベル、家族からの同意が得られないなど様々な要因があると思いますが、日本は投資=詐欺、危ないものということになっているため、固定観念にとらわれている人は無視して、まずは始めてみましょう。

実際に厚切りジェイソン氏が行っている投資方法

厚切りジェイソン氏は、億万長者になるために特別何かを成し遂げたわけでも、多くのお金を有していたわけでもないです。

誰でも出来る資産形成の方法として、株式投資を強く勧められています。銘柄や投資方法も余すところなく。

- 支出を減らす

- 投資をする

- ひたすら待つ、絶対に売らない

- 個別株はやらない

- 3か月分の生活費を残して、余剰金は全て投資へ

- 投資先はVTI(全米株式)

ジェイソン氏が投資をしているのは、S&P500(バンガードS&P500ETF=VOO)とVTI(バンガード・トータル・ストック・マーケットETF)です

2019年までの15年間はS&P500に投資をして、現在は投資先をVTIに変更しているため、VOOとVTIの二つの投資信託を保有していることになります。

3ヵ月分の生活費を現金で残して、それ以外の余剰金は全て投資に回しているそうです。毎月一定額を入金して、投資をする「ドルコスト平均法」や、「収入に対して貯蓄の割合を決めて投資をする方法」ではなく、3ヵ月の生活費を残しているなら1か月の生活費を除いた余剰金は何%であろうと全額投資する手法で資産を多く増やしています。

また出口戦略(どこで売り始めるのか)についても書かれていましたが、いまはどこで売るとか決めていないというより、資産を増やし続ける予定だそうです。

ジェイソン氏が米国株投資のみをしている理由

ウォーレン・バフェットの影響

先述した、ウォーレン・バフェットとファンドマネージャーの利益対決で投資ていた銘柄は、「バンガード500インデックス・ファンド・アドミラル・シェアーズ」というS&P500に連動するインデックスファンドです。

ウォーレン・バフェットが妻に「自分に万が一のことがあった場合、S&P500 に90%、米短期国債に10%の配分で投資しなさい」と伝えていると毎年株主への送っている手紙の中で綴っていたのは有名な話です。

これは裏返せば、バフェットを含めた投資のプロがインデックスファンドには勝てないことを意味しています。

バンガード社への信頼

2017年まではジェイソン氏もS&P500に投資をしており、現在はVTI(バンガード・トータル・ストック・マーケットETF)に投資をされています。

※S&P500 もVTIもほぼ同じチャートの動きなので、どちらを選ぶかは好みでいいと言ってもいいくらい長期投資の最適解と言われる銘柄です。

このVTIだけで売買されている数が1日200万~600万ほどで、取扱高としては1000億円~2000億円になる。このファンドへの信頼が世界的に熱いことと流動性がある事が投資の要因だと話しています。

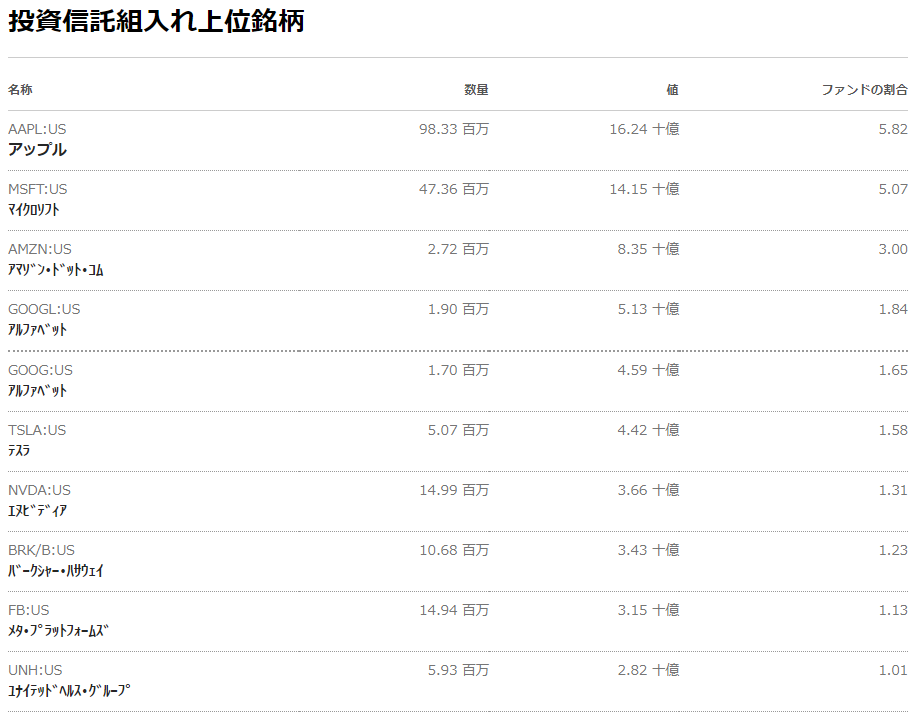

分散投資

VTIは、アメリカの中小型株を含む3800社以上に分散投資しているので、個別株と違い大型株がこぞって大暴落しない限り暴落は考えにくいです。一番多く占めているappleやMicrosoftでも5%程です。上位10社で20%超えるくらいで、それ以外で3800社あると考えれば分散投資されているとご理解いただけると思います。

また、現在の米国の上場企業はグローバル企業が多く、米国が何らかの原因でビジネス不振に陥ったとしても世界規模で起こらなければ、会社自体が大きく揺らぐことはないと考えることもできます。

これらの理由からジェイソン氏は米国株(VTI)一本で投資をしているとのことです。

実際に投資を始めてみる

証券会社を選ぶ際に見ておきたいポイント

- 手数料がどのくらい安いか

- 取り扱いファンド

- 投資するファンドや銘柄の手数料

- 積立の手軽さ

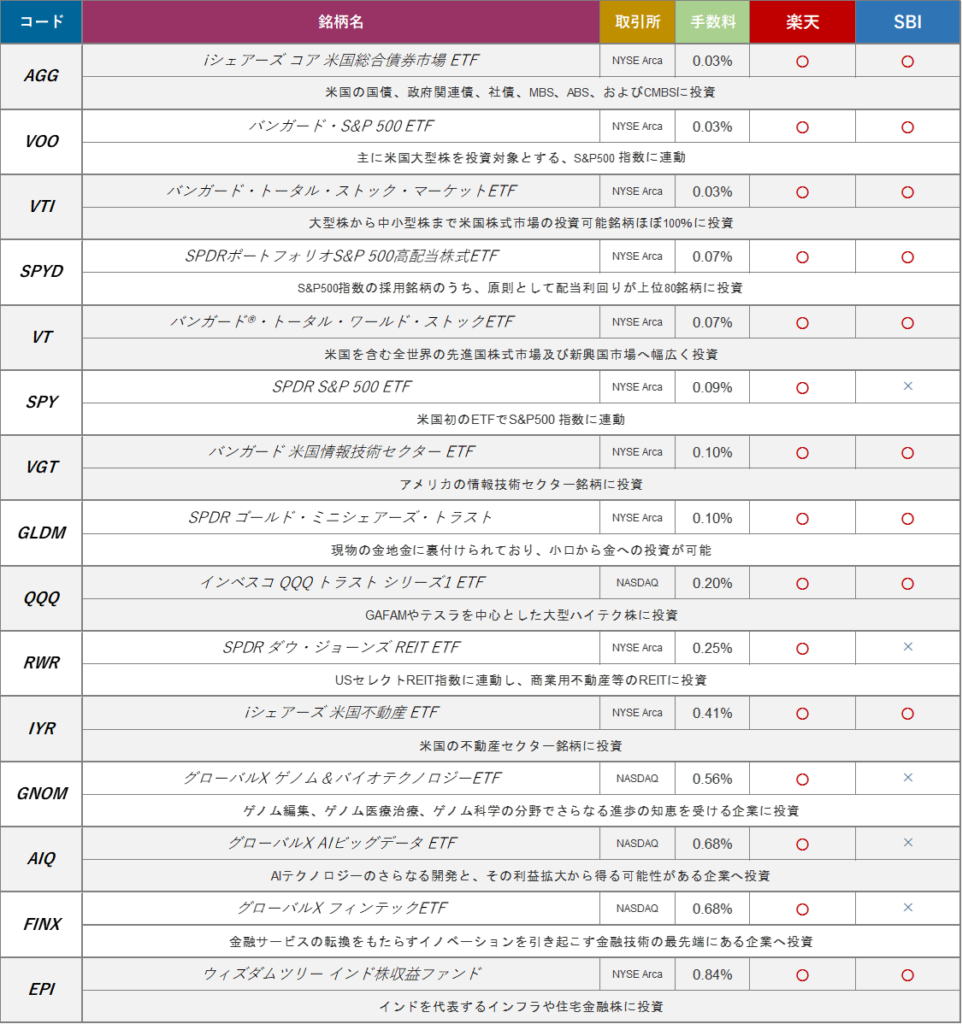

ココが重要なポイントです。上記の4つを満たした証券会社で、一般的に自信を持っておすすめできるのは、楽天証券かSBI証券です。

SBI証券はジェイソン氏がおすすめしているVTIを含む10銘柄を、2022年~買付手数料が無料になっていて、VOOやVTなども入っていてつみたてNISAの枠をはみ出た際に使うのもおすすめできます。

口座開設するならSBI証券か楽天証券

まずはつみたてNISAやあiDecoを使うと思います。その際に、SBIや楽天の銘柄を使って満額投資し、NISAやiDecoの枠を超える分を通常の投資に回す方法が一番利益を得られる方法になります。

NISA枠などは売買手数料が無料になりますが、通常の買い付けは無料ではない場合もあるので、2022年4月現在、2つの証券会社が買付手数料を無料している銘柄をご紹介します。

SBI証券で口座を開設してみる

私自身はSBI証券をメインに使用しています。楽天証券と同じくらいおすすめできる証券会社です。

→SBI証券で口座開設してみる

本書で紹介されている楽天証券で口座を開設してみる

楽天証券の口座開設

投資を継続するために必要な情報

10年に一度は暴落が来る

- 1929年ー世界大恐慌 :▲89%

- 1953年ースターリン暴落 :▲100%

- 1973年ーオイルショック :▲48%

- 1987年ーブラックマンデー :▲30%

- 2000年ーITバブル :▲49%

- 2008年ーリーマンショック :▲57%

- 2020年ーコロナウィルス :▲29%

ここでは紹介していない過去12回のS&P500の下落率の中央値は32%とのことです。

税金

株式投資で得た利益には税金がかかります。税率20.315%(内訳:所得税15.315%、住民税5%) 。デイトレードなどの頻繁に株の売買をする方には、売買にあたっての各種手数料なども加味して利益計算をする必要があります。

この著書を見る方はほぼ初心者だと思いますので、NISA枠からはじめ税金とは無縁になります。「資金に余裕ができてきた」「高配当株で配当も得たい」という方にはいよいよ税金の話が必要になりますので、予め勉強しておくことをおすすめします。

アメリカと日本の株価

引用:auカブコム証券

失われた30年と言われている日本経済がよくわかるチャートです。アメリカのダウ平均は高値を更新し続けているのに対して、日経平均は30年ほぼ横ばいです。

このことから日本の投資家はアメリカに投資をしている方が多いです。現に、日本株を網羅したVTIのようなETFや投資信託をメインの投資先にに薦めている人はほとんどいません。

本書で登場する投資用語

インデックスファンド

S&P500 やNYダウ、NASDAQ、日経平均、TOPIXなどの特定の株価指数(=インデックス)と連動した投資信託(=ファンド)のことを指します。

バンガード・トータル・ストック・マーケットETF

CRSP US トータルマーケットインデックスという株価指数に連動している投資信託。CRSPは全米の4000銘柄の時価総額で加重平均した指数のことを指していて、VTIはその中の3800以上に分散投資されています。

S&P500

S&P500は米国株式市場全体に対して、約80%の時価総額比率を占めてる指数。米国を代表する500社を4半期に一回に入れ替え検討を行い、その時々に合わせた最善の500社に保たれています。

ETF/投資信託

ウォーレン・バフェット

バリュー投資で有名な世界で最も資産を持つ投資家、ウォーレン・バフェット。2022年現在の資産は1243億ドル(約16兆円)と言われており、事業家ではなく、投資で資産を増やしているのが一番の特徴。彼は「投資の神様」「伝説の投資家」などと言わていて1年平均の運用益は5%前後伸びればいい方と言われている中で過去50年間(1964年~2014年)の1年あたりの運用益は平均の約4倍で19.4%を誇る。

昨今はアクティブ運用よりもインデックスファンドで運用する方が成績が良く、「自分に何かあればS&P500に90%、米短期国債に10%の配分で投資をしなさい」と妻に伝えている。

4%ルール

出口戦略として2つの4%ルールがある事を覚えておいてください。

- ”引退時の資産に対して”毎年「定額」で4%を切り崩していく

- ”毎年の資産額に対して”毎年「定率」で4%を切り崩していく

1の4%ルールとは、本書でも紹介されている年間支出の25倍の資産があれば、年利4%の運用益で生活費をまかなえるという考え方。この方法は1988年に米トリニティ大学の3人の教授が発表した「トリニティ・スタディ」がもとになっている出口戦略です。

200万円/年(生活費)× 25倍=5000万円の資産が必要

5000万円 × 4%=200万円=不労所得

※厳密にいえば、税金がかかるので注意が必要です。

2の出口戦略は、ウォール街のランダムウォーカーに出てくる方法です。

定率での取り崩しにはインフレ率と期待リターンを考慮している部分がありますが、ここでは細かい部分は割愛します。

資産5000万円×4%=200万

資産3000万円×4%=120万

資産2000万円×4%=80万完全なリタイア=FIREではなく、好きな仕事をつづけながら行うセミFIREで収入を得ながらスレスなく生活するのもいいですね。

あわせて読みたいおすすめの記事